明天开始,房贷“降息”

来源:

2020-12-31 09:56:56

明天,也就是从2021年1月1日开始,中国大部分有住房按揭贷款的人,月供将发生变化!

不过别担心,大家的月供不是增加了,而是有所降低。也就是说,过去1年的降息到了“兑现期”。

但是,选择了固定利率的客户除外。

还想提醒大家的是:今天天,还是你供楼计息方式“反悔”的最后时间窗口。

先来看一下,即将发生的“房贷降息”。这一切,要从2019年8月的LPR利率改革说起。

2019年8月之前,房贷利率由央行直接宣布,这就是“金融机构贷款基准利率”。

中国要推进金融市场开放,融入全球主流经济体系,就必须实现“利率市场化”。在这种背景下,央行决定先废除“贷款基准利率”(仍然保留了“存款基准利率”),推出了LPR(贷款市场报价利率)。

LPR是由央行授权“全国银行间同业拆借中心”来统计、发布,统计的依据是选了18家有代表性的银行(包括大行、中小行、网络银行、外资行),让他们根据央行每月公布的1年期中期借贷便利(MLF)的利率,考虑自己的成本、利润空间等,每月20日(节假日顺延)报一次利率,包括1年期和5年期两种。

“全国银行间同业拆借中心”接到报价之后,剔除1个最高价、1个最·低·价,然后平均计算出每月的1年期和5年期LPR利率。其中的5年期LPR利率,就是房贷的“基准利率”。

LPR利率改革落地后,就存在一个原来房贷合同跟新利率对接的问题。整个2020年,基本上就是LPR利率的对接、转换期。

换句话说,虽然2019年下半年利率就发生了变化(降息),2020年上半年利率也发生了变化(降息),但存量房贷实际执行的利率一直被冻结,直到2021年1月1日开始,才开始体现过去一年多的降息。

从2019年8月LPR利率改革,到2020年末,5年期贷款利率事实上出现了25个基点的降息(从4.9%降低到了目前的4.65%)。但其中2019年降息的10个基点,被央行“转赠”给了各商业银行,贷款客户不能享用。

我们可以从2021年1月1日开始享受的15个基点降息,是在2020年发生的——一次是2月的5个基点降息,一次是4月的10个基点降息。

或许有读者会质问:凭什么2019年8月以后发生的10个基点降息,我们不能享受?

这是央行权衡利弊的结果。

你要知道,银行也觉得自己很冤,因为2019年至今的降息,都只降低了贷款利率,没有降低存款利率,银行整体上是“吃亏”的。

那么问题来了:15个基点的降息,大概能降低多少月供负担?

我们不妨用房贷计算器算一下:

假设你有200万房贷,贷款时间长度是30年,选择的是等额本息方式,当初签合同的时候是基准利率(4.9%)上浮10%。

那么在2020年实际负担的月供是:11218.13元。

转换为LPR之后,上浮10%要转换为“加点”。计算方式是4.9%×1.1减去2019年12月的5年期LPR利率(4.8%),为0.59%,或者59个基点。

假设你在转换为LPR的时候,选定的“重新计价日”为每年的1月1日,那么从2021年的1月1日开始,你的房贷利率将根据2020年12月21日公布的最新一次5年期LPR重新定价。

最新的利率是:4.65%。

所以,你在2021年最新房贷利率是4.65%+0.59%=5.24%。

也就是说,比之前的5.39%降息了15个基点。

最新的月供是:11031.68你的月供少了11218.13-11031.68=186.45元。全年少了2237.4元。

看起来不算多,但可以下馆子吃几顿饭了。

那么未来20年呢?是不是就少了4万多?

先别想那么长时间,因为利率会不断变化。现在能确定的只有2021年你的月供,至于2022年,还要走着瞧。如果央行加息了呢?

顺便还要说一句,如果你当初转换为LPR利率的时候,选的“重新定假日”为贷款发放日,不是1月1日。那么,你还要等等看。因为有人的贷款发放日可能在3月,有人可能在12月。这些人房贷降息15个基点,还要再等上几个月。

这就是为什么,我之前建议大家选1月1日为“重新定价日”的原因。

2021年央行会加息吗?我的看法是:很难。

虽然中国的宏观调控政策,会在2021年有所收紧,但想加息难度还是非常大的,除非出现严重的通胀。

原因很简单:疫情尚未能控制住,弄不好还会延续大半年,甚至连推迟1年的东京奥运都可能再度泡汤。

在这种情况下,全球2021年的经济好不到哪里去,至少欧美日很难加息。这样,中国也很难加息。

最后说一下,贷款利率如果被银行自动转换为LPR,那么未来3天(12月31日下班之前),你还有反悔的机会,可以重新转换为固定利率。

有人认为,如果未来央行加息,那么房贷利率会走高。所以,不如干脆选个固定利率省心。

我的建议是:除非你原来的房贷有较大力度的折扣,比如85折甚至更优惠,否则还是选浮动利率(LPR方式)比较稳妥。

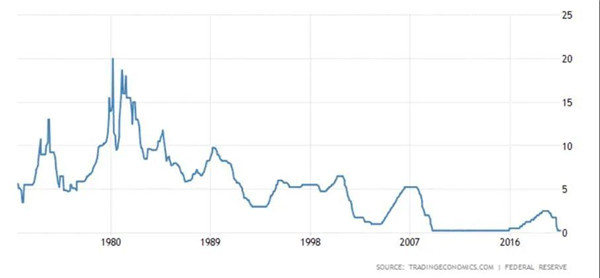

因为全球主要经济体的长期利率,都是在趋势性走低的。目前美国基准政策利率接近零,欧洲日本是负利率。为什么会这样?因为欧洲和日本人口红利终结,少子化、老龄化明显;另外,健全的社会保障让大家创造财富的热情下降。

上图:过去50年美国利率走势。

我们早晚也会进入这个阶段。中国央行的最新表态是,尽可能长时间的,把货币政策保持在常态。啥意思?就尽量拖延迈向零利率、负利率的时间。

在这种趋势下,你选固定利率,从长期看吃亏的可能性偏大。

或许有人会反问:如果中国跟美国发生激烈冲突呢?

那种情况下,利率的确有可能飙升,但房价涨幅会更大。你作为一个买了房子的人,一个有负债的人,还用担心通胀吗?

最新新闻请扫描二维码或搜索关注鲁中网微信(lznewscn)

新闻热线0533-5355377,线索奖最低50元,上不封顶。